Co wspólnego ze sobą mają kredyt hipoteczny, którego składową oprocentowania jest zmienna stawka WIBOR 3M i rollercoaster? Decydując się na kredyt hipoteczny tak jak na przejażdżkę rollercoasterem decydujecie się na pewne ryzyko. Oczywiście znajdziecie wiele więcej podobieństw, które można odnieść do tego porównania. Jednak dziś chce się odnieść do ryzyka zmiennej stopy procentowej, które bezpośrednio wpływa na wysokość miesięcznej raty kredytu hipotecznego.

W tym wpisie dowiesz się:

-

- Z czego składa się oprocentowanie kredytu hipotecznego?

-

- Jak obliczyć oprocentowanie kredytu hipotecznego?

-

- Czym jest marża kredytu?

-

- Czym jest stopa procentowa?

-

- Czym różnią się raty stałe od rat malejących?

-

- Jaki harmonogram spłaty kredytu hipotecznego dostaniecie od banku (fikcja)?

-

- Czym jest ryzyko zmiennej stopy procentowej?

-

- Od czego zależy ryzyko zmiennej stopy procentowej?

-

- Kto ponosi ryzyko zmiennej stopy procentowej (bank czy Kredytobiorca)?

-

- Czy raty stałe faktycznie są stałe?

-

- Czy raty malejące zawsze będą maleć?

-

- Jakiej wysokości będą rzeczywiste raty kredytu hipotecznego?

-

- Jak rzeczywiście może wyglądać wasz harmonogram spłaty kredytu hipotecznego?

-

- Jakie są wytyczne Komisji Nadzoru Finansowego?

-

- Jakiej wysokości może być rata waszego kredytu hipotecznego?

- Jaką symulację spłaty kredytu powinniście dostać od doradcy kredytowego?

Spłata kredytu hipotecznego odbywa się w miesięcznych ratach. Każda rata kredytu składa się z części kapitałowej i odsetkowej. Część kapitałowa spłaca ułamek pożyczonej od banku kwoty. Część odsetkowa to wynagrodzenie dla banku w postaci odsetek naliczanych od aktualnego salda kredytu. Koszt odsetkowy zależy od oprocentowania kredytu (marża banku + zmienna stopa procentowa) oraz innych parametrów kredytu, które szczegółowo zostały już opisane przez mnie w artykule Co wpływa na koszt kredytu hipotecznego?

Oprocentowanie kredytu hipotecznego z WIBOR 3M

|

Marża – składowa oprocentowania o stałym charakterze (niezmienna przez cały okres kredytowania) Na jej wysokość mamy wpływ poprzez:

|

……

+ |

Stopa procentowa – zmienna składowa oprocentowania. Na tą wartość banki, doradcy oraz klienci nie mają wpływu. Jej wysokość ustalana jest przez Bank Centralny. Kiedy stopy procentowe spadają, zmniejsza się oprocentowanie kredytu .

|

……

= |

Oprocentowanie kredytu w skali roku. |

|

2,03% |

+ |

1,73% |

= |

3,76% |

Starając się o kredyt hipoteczny, doradca kredytowy przedstawiając wam ofertę kredytu poinformuje was o wysokości miesięcznej raty w oparciu o aktualne oprocentowanie kredytu, proponując wam spłatę kredytu w ratach równych lub malejących.

Którą formę spłaty kredytu wybrać możecie przeczytać w artykule: Raty równe czy malejące. Jak najlepiej spłacać Kredyt Hipoteczny?

Z uwagi na zmienną stopę procentową, która jest składową oprocentowania kredytu, faktyczna spłata kredytu hipotecznego nigdy nie będzie się odbywać zgodnie z przedstawionym wyżej harmonogramem.

Zmienna stopa procentowa – ryzyko

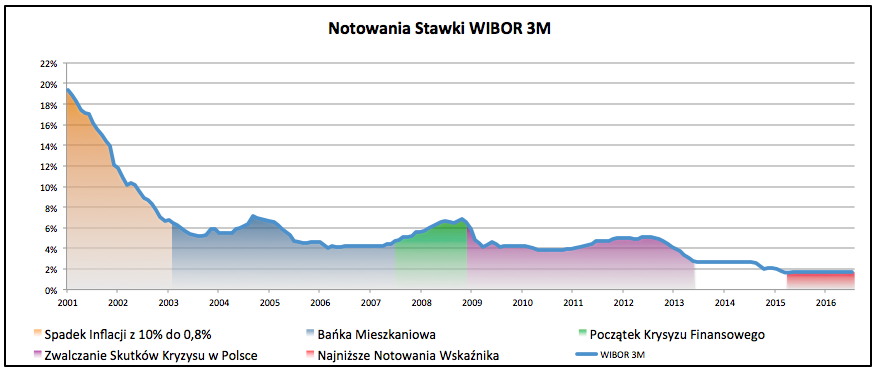

W rzeczywistości harmonogram spłaty kredytu w ratach równych, czy też malejących, będzie się zmieniał w zależności od notowań stawki WIBOR 3M (dla kredytów złotówkowych). Banki wyliczają średnią wartość stopy procentowej z okresu trzech lub sześciu miesięcy. Wysokość stóp procentowych wynika ze zmienności rynków finansowych, z tej zmienności wynika ponoszone przez Kredytobiorcę ryzyko zmiennej stopy procentowej. Abyście dobrze zrozumieli skalę tego ryzyka, poniżej przedstawiam wam wykres sporządzony na podstawie historycznych notowań stawki WIBOR 3M z okresu ostatnich 15 lat.

!!! UWAGA !!!

Bank nie ma wpływu na wysokość stopy referencyjnej (WIBOR 3M) na podstawie której określana jest stawka bazowa, gdyż stopa ta jest ustalana poza Bankiem. Bank nie jest wstanie przewidzieć jak będzie kształtować się jej poziom w czasie dalszego trwania umowy na przestrzeni kilkudziesięciu lat.

Ryzyko zmiennej stopy referencyjnej przy kredycie hipotecznym nie możliwe do wyeliminowania, a cały ciężar ryzyka jest ponoszony przez Kredytobiorców. Z tego też powodu wasz doradca kredytowy powinien przeliczyć ratę kredytu zakładając wzrost stopy referencyjnej o 50%, 100%, a nawet 400% w stosunku do aktualnej stawki WIBOR 3M. Jest to bardzo istotna kwestia która powinna być wam bezwzględnie wyjaśniona w sposób dla was zrozumiały przez każdego doradcę kredytowego.

Aktualne notowania WIBOR 3M

Możecie sprawdzić bezpośrednio na stronie GWP Benchmarks S.A., jest to podmiot wchodzący w skald Grupy Kapitałowej Giełdy Papierów Wartościowych w Warszawie S.A. odpowiedzialny za opracowywanie i rozwój oferty wskaźników referencyjnych dla polskiego rynku finansowego. Podstawowym przedmiotem działalności GPW Benchmark S.A. jest administracja procesem opracowywania Stawek Referencyjnych w tym WIBOR 3M.

Innym źródłem z którego często korzystam jest portal Bankier.pl, na którym z łatwością możecie prześledzić zmiany notowań stawki WIBOR 3M od 1 stycznia 2001r.

Faktyczna wysokość raty kredytu hipotecznego

Odnosząc się do wcześniej przedstawionego harmonogramu spłaty kredytu w ratach równych oraz malejących, przyjmując do analizy te same parametry kredytu, odnosząc się do historycznych notowań stawki WIBOR 3M, spłata waszego kredytu w okresie ostatnich 15 latach wyglądałaby następująco:

Od lutego 2015 WIBOR 3M utrzymuje się na historycznie niskim poziomie poniżej 2%. Na wykresie można zauważyć jak w roku 2012 WIBOR 3M utrzymywał się powyżej 5%. Analizując kolejne 10 lat wstecz wartość stawki WIBOR 3M wahała się od 4,13% do 7%. Tym samym wysokie jest prawdopodobieństwo, że w przyszłości rata waszego kredytu hipotecznego wzrośnie nie zależnie od tego czy kredyt spłacacie w ratach równych czy malejących.

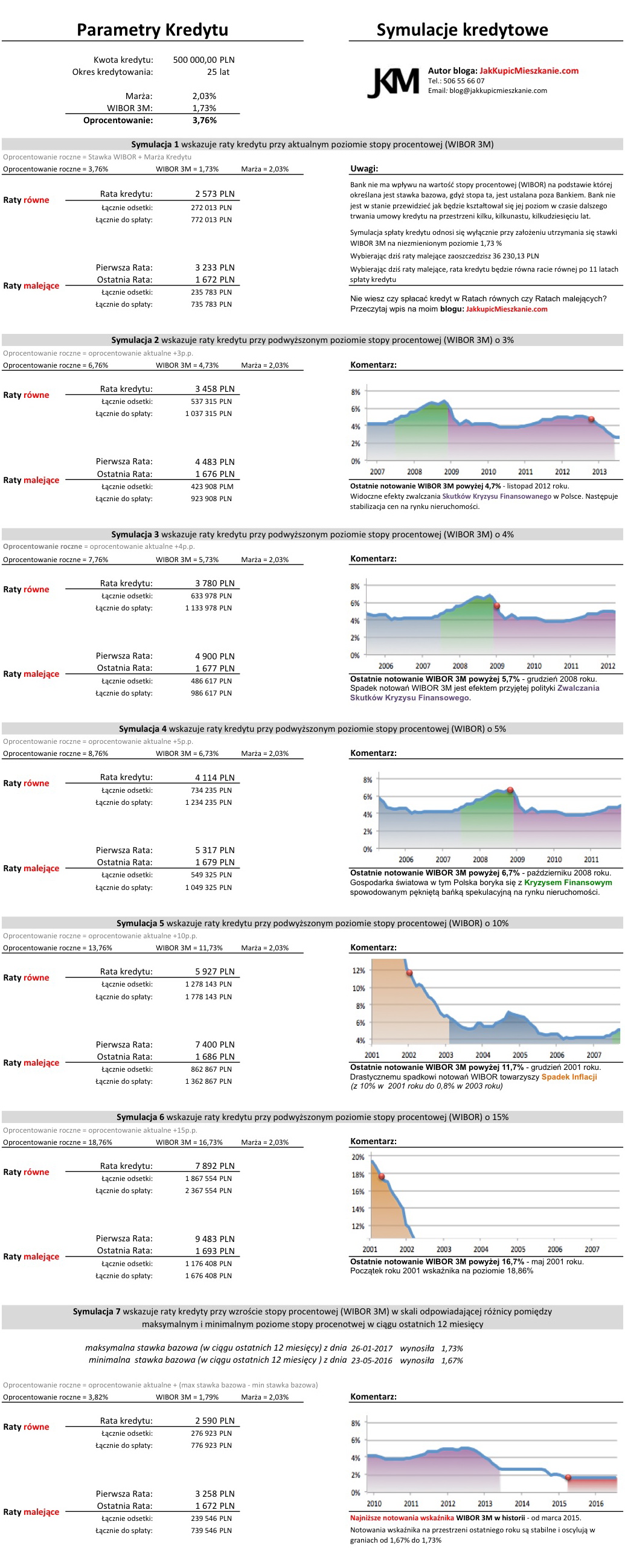

Rekomendacja KNF o ryzyku zmiennej stopy referencyjnej WIBOR 3M

Zgodnie z zapisami Rekomendacji S, doradca kredytowy przedstawiając wam ofertę kredytu oprocentowanego zmienną stopą procentową powinien was poinformować o wysokości raty kredytu w przypadku niekorzystnej zmiany poziomu stopy referencyjnej, od której zależy oprocentowanie kredytu hipotecznego. Ryzyko na które jesteście narażeni, zgodnie z zapisami Rekomendacji S, najlepiej obrazuje wam sporządzona przez doradcę kredytowego symulacja spłaty kredytu hipotecznego w kilku wariantach:

- Koszty kredytuj przy aktualnym poziomie notowań WIBOR 3M, od której zależy oprocentowanie kredytu hipotecznego.

- Koszty kredytu przy wzroście notowań WIBOR 3M o minimum 4 punkty procentowe od której zależy oprocentowanie kredytu hipotecznego

- Koszty kredytu przy wzroście stawki WIBOR 3M, od której zależy oprocentowanie kredytu hipotecznego w skali odpowiadającej różnicy między maksymalnym i minimalnym poziomem notowań stawki WIBOR 3M w ciągu ostatnich 12 miesięcy.

Przykład symulacji kredytowej dla ryzyka zmiennej stopie referencyjnej WIBOR 3M

Starając się o kredyt hipoteczny, w kwocie 500 000 PLN, okresem kredytowania 25 lat i marżą banku 2,03% doradca kredytowy przedstawiając ofertę banku poinformuje was o kosztach odsetkowych oraz wysokości miesięcznej raty kredytu ograniczając się wyłącznie do aktualnego oprocentowania kredytu:

“Dla aktualnej stawki WIBOR 3M (1,73%) aktualne oprocentowanie kredytu jest równe 3,76%. Wysokość miesięcznego zobowiązania z tytułu przyznanego kredytu spłacanego w ratach równych wynosić będzie 2 573 PLN, koszt odsetkowy 272 013 PLN, pożyczając z banku 500 000 PLN będziecie musieli oddać 772 013 PLN. W przypadku rat malejących pierwsza rata 3 233 PLN, ostatnia 1 672 PLN, koszt odsetkowy 235 783 PLN, łącznie do spłaty 735 783 PLN.”

A co jeszcze powinniście usłyszeć od doradcy kredytowego w odniesieniu do ryzyka zmiennej stopy procentowej? Ja to widzę tak:

Interesuje Cię ten temat? Skontaktuj się z autorem artykułu.

|

|